Thuế TNCN đối với NLĐ trong doanh nghiệp

Đa số hiện nay NLĐ làm việc trong các doanh nghiệp đều quan tâm đến việc thu nhập của bản thân mình. Bạn có biết rằng trước khi doanh nghiệp chi trả lương cho bạn thì trước đó doanh nghiệp đã khấu trừ 1 số khoản cố định mà chính bạn có nghĩa vụ phải nộp:

- Khoản đóng BHXH bắt buộc, BHYT, BHTN: Bạn có thể tham khảo bài viết Quy định về tiền lương và mức hưởng BHXH năm 2019.

- Đoàn phí công đoàn (nếu bạn là công đoàn viên): Bạn có thể tham khảo bài viết Kinh phí công đoàn.

- Thuế thu nhập cá nhân

Thuế TNCN là một phần không thể tách rời đối với mỗi cá nhân có thu nhập, đây được coi là nghĩa vụ của công dân khi có nguồn thu nhập cho chính bản thân mình. Ở bài viết này, Luật Nghiệp thành sẽ chia sẻ đến bạn đọc các quy định và mức đóng thuế TNCN đối với NLĐ đi làm trong doanh nghiệp[1].

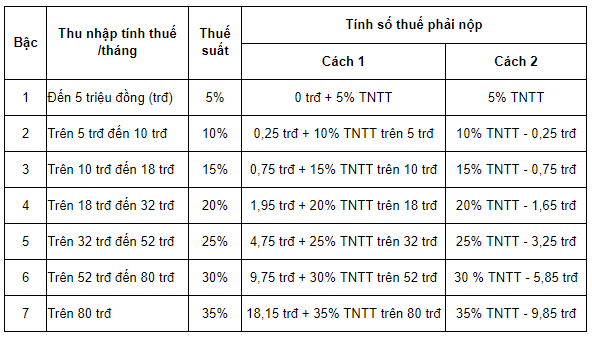

Thuế suất tính thuế TNCN từ thu nhập từ tiền lương, tiền công của NLĐ làm việc tại Việt Nam được tính với các mức thuế suất như sau (áp dụng cả đối với trường hợp NLĐ làm việc tại nhiều nơi):

| Thuế suất | Trường hợp | Điều kiện |

| Theo biểu lũy tiến từng phần | Đối với cá nhân cư trú ký hợp đồng lao động (HĐLĐ) có thời hạn từ 3 tháng trở lên | |

| Khấu trừ 10% | HĐLĐ dưới 3 tháng hoặc không ký HĐLĐ | Có mức thu nhập từ 2.000.000 đồng trở lên |

| Khấu trừ 20% | Đối với cá nhân không cư trú[2] |

Trong đó, biểu lũy tiến từng phần được thể hiện như bảng dưới đây (TNTT: Thu nhập tính thuế):

:

Cơ sở để tính thuế TNCN của NLĐ như sau:

| Thu nhập tính thuế | = | Thu nhập chịu thuế | – | Các khoản giảm trừ |

Trong đó các khoản giảm trừ bao gồm[3]:

- Giảm trừ gia cảnh cho bản thân:

- 9 triệu đồng/tháng đối với cá nhân người nộp thuế

- 3,6 triệu đồng/tháng/người phụ thuộc

- Các khoản đóng BHXH, quỹ hưu trí

- Các khoản đóng góp từ thiện, nhân đạo, khuyến học

Như vậy, nếu thu nhập tính thuế > 0 thì NLĐ phải thực hiện đóng thuế TNCN theo biểu lũy tiến từng phần như trên còn nếu thu nhập tính thuế ≤ 0 thì NLĐ không phải nộp thuế TNCN (trừ trường hợp NLĐ ký kết HĐLĐ dưới 3 tháng mà có thu nhập từ 2 triệu đồng trở lên). Số tiền thuế phải nộp phụ thuộc vào thu nhập tính thuế của NLĐ và thuế suất tương ứng với thu nhập tính thuế theo biểu lũy tiền từng phần, ta có thể gói gọn công thức tính như sau:

| Tiền thuế phải nộp | = | Thu nhập tính thuế | X | Thuế suất |

Ví dụ 1: Ông A cư trú tại Việt Nam, làm việc ký kết HĐLĐ với các mức lương và điều kiện như dưới đây:

| HĐLĐ | Mức lương | Điều kiện | Thuế suất | Cách tính | Số thuế TNCN phải nộp |

| > 3 tháng | 5.000.000 đồng | Chỉ giảm trừ đối với với cá nhân ông A | Theo biểu lũy tiến từng phần | Thu nhập tính thuế = 5.000.000 – 9.000.000 < 0 | 0 đồng |

| 10.000.000 đồng | Thu nhập tính thuế = 10.000.000 – 9.000.000 = 1.000.000 đồng > 0 | 1.000.000 X 5% = 50.000 đồng | |||

| 16.000.000 đồng | Thu nhập tính thuế = 16.000.000 – 9.000.000 = 7.000.000 đồng > 0 | 250.000 + 2.000.000 X 10% = 450.000 đồng | |||

| < 3 tháng (không ký HĐLĐ | 3.000.000 đồng | Lương > 2.000.000 đồng | Khấu trừ 10% | 3.000.000 X 10%

| 300.000 đồng |

| < 3 tháng | 1.900.000 đồng | Lương < 2.000.000 đồng | Không khấu trừ | 0 đồng |

Riêng đối với trường hợp ký kết HĐLĐ dưới 3 tháng hoặc không ký HĐLĐ có mức thu nhập tử 2 triệu đồng trở lên mà tổng mức thu nhập chịu thuế của ông A sau khi trừ gia cảnh chưa đến mức phải nộp thuế thì ông A có thể làm cam kết gửi doanh nghiệp để làm căn cứ tạm thời chưa khấu trừ thuế TNCN của mình[4].

Giả sử ông A là người nước ngoài, không cư trú tại Việt Nam làm việc với mức lương là 10.000.000 đồng thì khi có thu nhập tính thuế TNCN, mức thuế suất áp dụng trong trường hợp của ông A là 20%. Vì là cá nhân không cư trú tại Việt Nam nên ông A không được giảm trừ bất kỳ khoản nào như đối với quy định tính thuế TNCN trong nước. Lúc này, số tiền thuế ông A phải đóng là toàn bộ thu nhập chịu thuế của ông A từ tiền lương, tiền công ông A nhận được[5]. Theo đó, số tiền ông A phải nộp thuế là 2.000.000 đồng.

Trên đây là chia sẻ của Luật Nghiệp Thành về thuế TNCN đối với NLĐ trong doanh nghiệp

Nếu các bạn thấy bài viết hữu ích thì Bạn cùng chúng tôi lan tỏa tri thức cho Cộng đồng bằng cách nhấn “Chia sẻ” bài viết này.

Luật Nghiệp Thành cảm ơn các bạn đã xem, chia sẻ và mong nhận được phản hồi, góp ý bổ sung.

Biên tập: Trần Thị Duyên

LS hướng dẫn: LS Thuận

[1] Điều 3 Luật Thuế TNCN 2007 sửa đổi 2012

[2] Điều 18 TT 111/2013/TT-BTC

[3] Điều 8.2 NĐ 12/2015

[4] Điều 25.1.i TT 111/2013/TT-BTC

[5] Điều 18.1 TT 111/2013/TT-BTC

Views: 412