Tiền lương Giám đốc DNTN, giám đốc Công ty TNHH MTV ĐƯỢC trừ khi xác định thuế TNDN.

Tiền lương Giám đốc DNTN, giám đốc Công ty TNHH MTV ĐƯỢC trừ khi xác định thuế TNDN

Luật sư Thuận là tác giả đã gửi đăng chủ đề này trên Báo Kinh Tế Sài Gòn số 41 ngày 13/10/2022 và Báo Kinh Tế Sài Gòn Online ngày 14/10/2022: Công ty TNHH một thành viên: Lương giám đốc kiêm chủ công ty sao không được tính vào chi phí? – Tạp chí Kinh tế Sài Gòn (thesaigontimes.vn)

Lời mở đầu:

Các vấn đề liên quan đến tiền lương, tiền công của chủ DNTN, chủ công ty TNHH MTV do một cá nhân làm chủ phải loại trừ khi xác định thuế TNDN được Luật thuế TNDN 2008 quy định áp dụng từ 01/01/2009. Gần 15 năm qua, chủ đề tiền lương, tiền công của Giám đốc (GĐ) điều hành doanh nghiệp (DN) do chính họ làm chủ DNTN, chủ công ty TNHH MTV (sau đây gọi tắt là DN MTV) có được khấu trừ chi phí tính thuế hay không luôn là vấn đề gây ra nhiều tranh luận giữa DN, kế toán và cán bộ thuế khi kiểm tra. Hiện một số cơ quan thuế (CQT) ban hành công văn hướng dẫn, giải đáp chưa tách bạch rõ ràng tiền lương với tư cách là chủ doanh nghiệp và tiền lương với tư cách là giám đốc DN MTV khi áp dụng luật. Sau đây là bài phân tích của tôi về tiền lương của Giám đốc DN MTV do chính họ làm chủ DN.

I. Văn bản luật và hướng dẫn của một số cơ quan thuế.

Trước hết tôi trích nguyên văn điều luật đang được CQT và DN áp dụng là:

Theo thông tư 96/2015/TT-BTC các khoản chi không trược trừ trong đó tại Điều 4.2.(6d) “Tiền lương, tiền công của chủ doanh nghiệp tư nhân, chủ công ty trách nhiệm hữu hạn một thành viên (do một cá nhân làm chủ); thù lao trả cho các sáng lập viên, thành viên của hội đồng thành viên, hội đồng quản trị mà những người này không trực tiếp tham gia điều hành sản xuất, kinh doanh”.

Sau đây là trích đoạn 1 số công văn hướng dẫn (cvhd), giải đáp của một số CQT:

(1) Công văn 1590/TCT-DNNCN ngày 22/4/2019: DN hỏi về việc chi phí tiền lương, tiền công của chủ Công ty TNHH MTV (do một cá nhân làm chủ) đồng thời trực tiếp tham gia điều hành sản xuất kinh doanh của công ty.

TCT trả lời:

– Về thuế TNCN: Căn cứ vào Điều 90 Bộ luật lao động (BLLĐ) 2012 về tiền lương, Điều 2.2 (a,d) Thông tư 111/2013/TT-BTC thì khoản tiền của Giám đốc Công ty TNHH MTV (do một cá nhân làm chủ) nhận được không phải là thu nhập từ tiền lương, tiền công và không chịu thuế thu nhập cá nhân.

– Về thuế TNDN: Căn cứ Điều 4 Thông tư 96/2015/TT-BTC thì các chi phí tiền lương, tiền bảo hiểm, tiền thuê nhà và các dịch vụ khác kèm theo đã chi cho Giám đốc Công ty TNHH một thành viên (do một cá nhân làm chủ), (không phân biệt có hay không tham gia trực tiếp điều hành sản xuất kinh doanh) đều thuộc khoản chi phí không được trừ khi xác định thu nhập chịu thuế TNDN.

(2) Công văn 75278/CT-HTr ngày 26/11/2015: DN hỏi về tiền lương, tiền công của giám đốc công ty TNHH MTV.

Cục thuế TP Hà Nội trả lời:

– Về thuế TNDN:

+ Khoản chi tiền lương, tiền công của chủ công ty TNHH MTV (do một cá nhân làm chủ) không phân biệt có hay không tham gia trực tiếp điều hành sản xuất, kinh doanh được xác định là khoản chi phí không được trừ khi xác định thu nhập chịu thuế TNDN theo Điều 4 Thông tư số 96/2015/TT-BTC.

– Về thuế TNCN:

+ Thu nhập từ tiền lương, tiền công của chủ công ty TNHH MTV thuộc các khoản thu nhập chịu thuế TNCN theo quy định tại Điều 2 Thông tư số 111/2013/TT-BTC nêu trên.

+ Kể từ ngày 01/01/2015, lợi nhuận được chia của cá nhân là chủ công ty TNHH MTV sau khi đã nộp thuế TNDN không phải nộp thuế TNCN.

Tôi nhận thấy, theo công văn này thì tiền lương của chủ CTY TNHH MTV vẫn là thu nhập chịu thuế TNCN khác với hướng dẫn của TCT tại Công văn 1590/TCT-DNNCN tại mục (2) ở trên.

II. Hiểu sao cho đúng hàm ý của điều luật.

Trước hết xem kỹ điều luật trên chỉ loại trừ tiền lương, tiền công (sau đây gọi chung là tiền lương) của chức danh Chủ DN MTV, hoàn toàn không có ý nào nói đến tiền lương của chức danh Giám đốc DN MTV sẽ bị loại trừ.

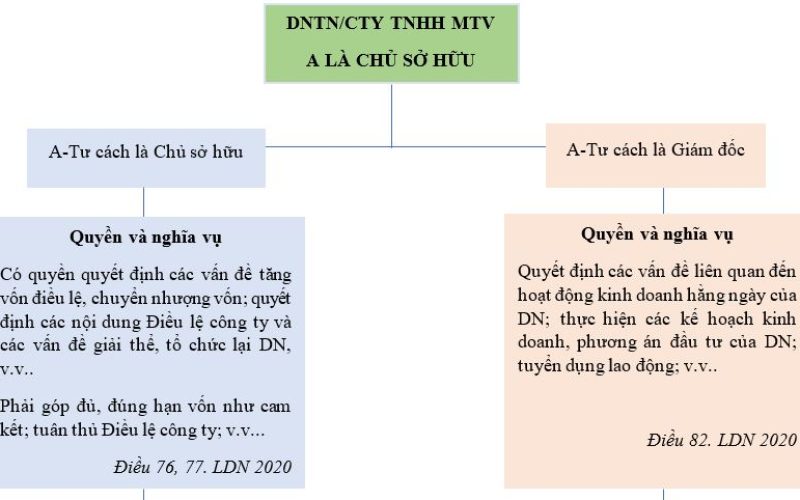

Theo tôi, có sự nhầm lẫn khi xác định tư cách một người vừa là chủ DN MTV vừa là GĐ điều hành DN đó. Để tránh nhầm lẫn khi vận dụng điều luật trên cần phải xác định tư cách của người đó khi mang trên mình mỗi chức danh khác nhau. Tư cách ở đây tôi muốn nói là tư cách theo địa vị pháp lý, không phải tư cách theo nghĩa luân lý.

Một người sẽ có nhiều tư cách khác nhau, chẳng hạn bạn là người Mẹ nuôi dưỡng, dạy dỗ con trai của mình ở nhà sẽ khác với tư cách của chính bạn khi làm cô giáo ở trường mà con trai của bạn cũng là học sinh. Có thể thấy, cũng là bạn với mỗi vai trò khác nhau bạn sẽ có tư cách làm Mẹ hay làm Cô giáo trước con trai và từ đó bạn sẽ có quyền, nghĩa vụ khác nhau.

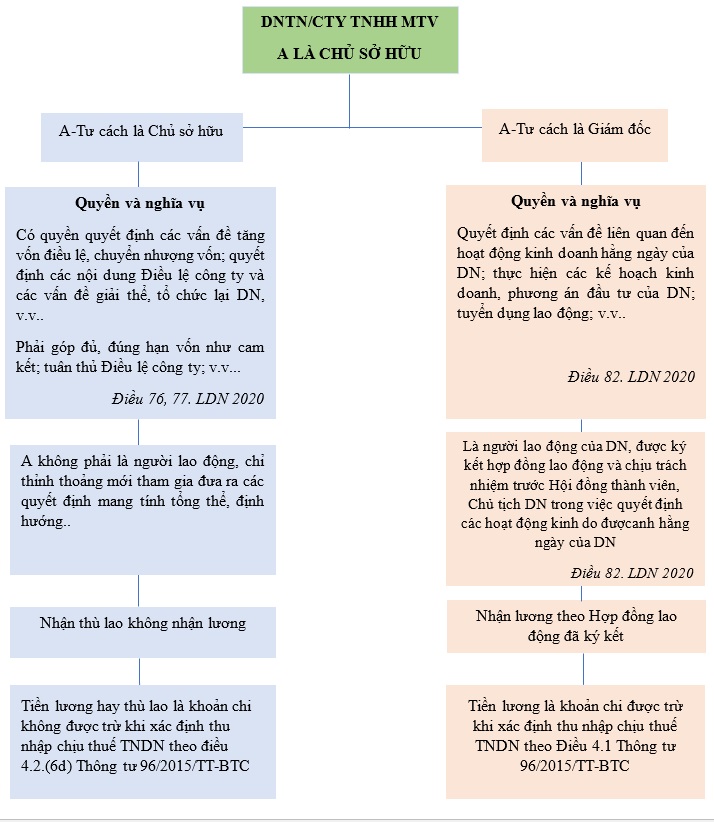

Trở lại chủ đề trên, tôi thấy hàm ý của điều luật chỉ nói đến tư cách của Chủ DN MTV thì tiền lương chức danh này phải loại trừ chi phí. Điều luật này đúng vì Chủ DN MTV là người bỏ tiền ra thành lập DN, theo Luật DN năm 2020[1] thì quyền và nghĩa vụ của họ là quyết định những vấn đề quan trọng, thỉnh thoảng mới tham gia ban hành quyết định mang tính định hướng chung của DN trong quá trình hoạt động. Người mang tư cách chủ DN MTV không tham gia điều hành công việc hàng ngày của DN, được nhận thù lao, sẽ không có tiền lương vì tiền lương chỉ được trả cho người lao động làm việc cho DN theo dạng hợp đồng lao động.

Trong khi đó, LDN 2020 nói rõ người mang tư cách GĐ DN MTV là người trực tiếp điều hành hoạt động và đưa ra các quyết định hằng ngày của DN. Chiếu theo BLLĐ thì giám đốc DN có tham gia làm việc hàng ngày cho DN (NSDLĐ) thì giám đốc được xem là người lao động, phải ký hợp đồng lao động và được nhận lương. Chi phí tiền lương của người có tư cách là Giám đốc DN MTV là khoản chi thực tế, có liên quan trực tiếp đến hoạt động SXKD của DN, có đầy đủ chứng từ hợp pháp thì thỏa mãn điều kiện ghi nhận chi phí theo điều 4.1 TT 96/2015/TT-BTC.

Như vậy, chi phí tiền lương hay thù lao của người chủ DN được chi trả với tư cách là Chủ DN MTV thì sẽ phải loại trừ chi phí khi xác định thuế TNDN theo điều 4.2.(6d), NHƯNG nếu chi phí tiền lương được ghi nhận với tư cách là Giám đốc DN MTV thì sẽ được xem là chi phí tính thuế TNDN theo Điều 4.1 Thông tư 96/2015/TT-BTC.

III. Hậu quả pháp lý.

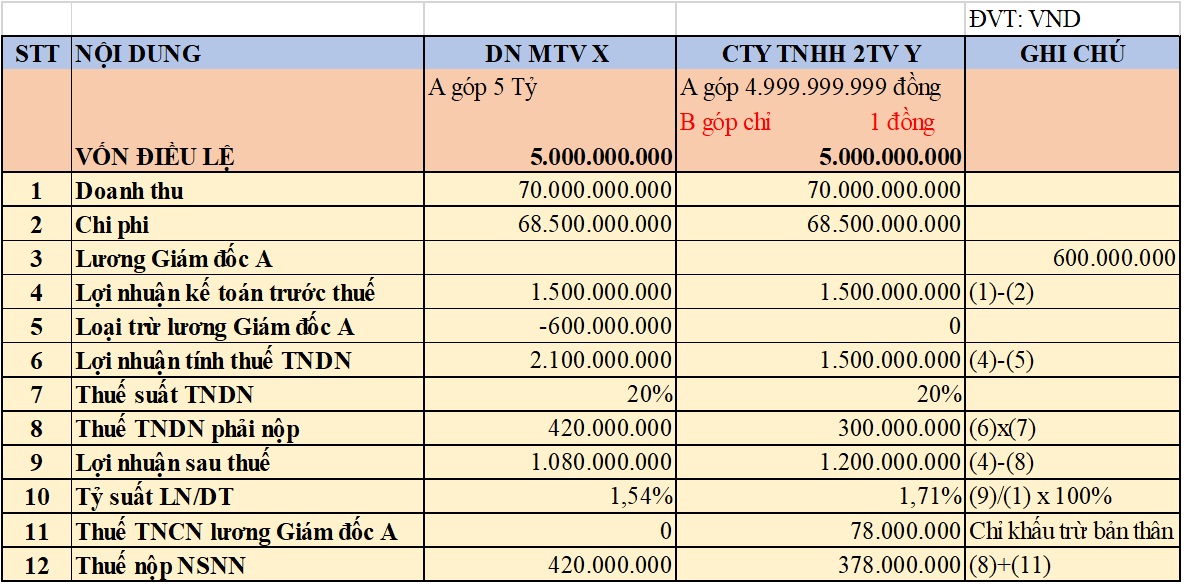

Với cách hiểu tiền lương của giám đốc là chủ DN MTV sẽ phải loại trừ khi xác định thuế TNDN và tiền lương này sẽ không bị tính thuế TNCN, dẫn đến cùng là DN thành lập theo LDN không có ưu đãi thuế nhưng lại có 2 phương pháp tính thuế khác nhau.

Với kết quả trên 2 DN gần như nhau, A chỉ cần nhờ B đứng tên góp vốn 1đ/5tỷ thì KQKD và nghĩa vụ nộp thuế khác nhau.

DNTN khác với Cty TNHH MTV là chủ DN chịu trách nhiệm vô hạn hay hữu hạn đối với các khoản nợ, không liên quan đến phương pháp tính và nộp thuế.

Những đối tượng trốn thuế có thể lợi dụng cách tính thuế TNDN và TNCN khác nhau để lựa chọ loại hình DN, điều chỉnh tiền lương của GĐ DN MTV theo con số mong muốn để có lợi về thuế dẫn đến thất thu NSNN, tạo sự bất công giữa các DN.

IV. Kiến nghị và đề xuất.

Đối với DN thì nên chuẩn bị sẵn HĐLĐ, bảng lương, chứng từ thanh toán lương ghi rõ chức danh giám đốc, không nên ghi chức danh chủ DNTN hay chủ sở hữu công ty TNHH MTV. Khi CQT lập biên bản kiểm tra thuế nếu tiền lương GĐ bị loại trừ thì trong biên bản kiểm tra thuế phải ghi đúng tiền lương của chức danh GĐ. Phần ý kiến của DN do chỉ có vài dòng thường DN không ghi đủ nội dung phản đối nên DN ghi “DN không đồng ý nội dung trên và đính kèm văn bản giải trình” để có căn cứ khiếu nại hay khởi kiện ra tòa. Khi khởi kiện ra tòa án sẽ áp dụng theo luật để xét xử, khả năng tòa án không dùng cvhd của TCT làm căn cứ mà dựa vào lập luận chứng minh, chứng cứ của đương sự, khi cần tòa án sẽ gửi văn bản yêu cầu Bộ Tài Chính giải thích hàm ý của điều luật. Việc DN khiếu nại CQT thường không đạt kết quả do CQT là ngành dọc, CQT cấp dưới thường làm theo hướng dẫn của CQT cấp trên là TCT.

Đối với cơ quan quản lý nhà nước, tôi đề nghị Bộ Tài chính cần xem lại điều luật trên được tham khảo từ luật của các nước khác hay ban soạn thảo nghiên cứu đưa ra sẽ biết được rõ hàm ý điều luật. Sau đó, BTC có văn bản hướng dẫn chi tiết, rõ ràng, dễ hiểu và phổ biến rộng rãi để cơ quan thuế và DN cùng áp dụng đúng luật.

Trên đây là ý kiến, kiến nghị của tôi với tư cách là một luật sư thực hiện sứ mệnh góp phần bảo vệ công lý được quy định trong Bộ quy tắc Đạo đức và ứng xử nghề nghiệp luật sư VN.

Luật Nghiệp Thành chân thành cảm ơn các bạn đã xem và mong nhận được phản hồi góp ý bổ sung.

Nếu các bạn thấy bài viết này hữu ích thì nhờ các bạn chia sẻ trên các group, diễn đàn doanh nhân, kế toán, kiểm toán, luật và cùng nhau lên tiếng góp ý với TCT, BTC để xem xét giải thích rõ hàm ý điều luật sao cho dễ hiểu nhầm vận dụng đúng luật giúp DN và CQT cùng thực thi đúng pháp luật thuế.

Sài Gòn, ngày 18/09/22.

*Luật sư Thuận – Đoàn luật sư TP.HCM

[1] Điều 76, 77 và 82 Luật Doanh nghiệp 2020

Views: 8663

Nên xem thêm CV số 727/TCT-CS ngày 03/3/2015 và CV số 917/TCT-TNCN ngày 17/3/2015 của Tổng cục Thuế trước khi kết luận tại sao có sự trả lời khác nhau giữa 2 Cv của TCT và CT Tp. HCM. Thời điểm của văn bản là rất quan trọng.