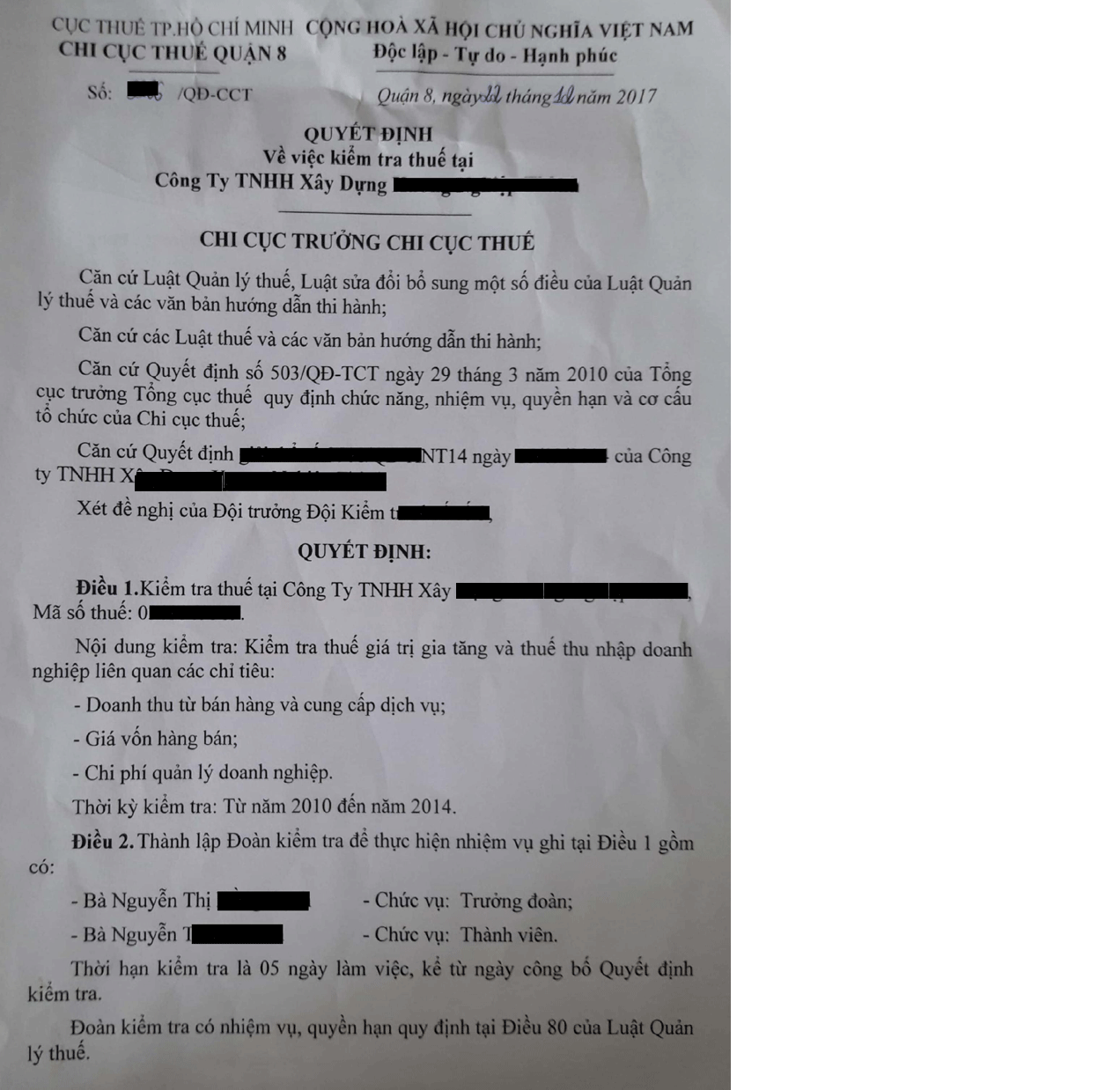

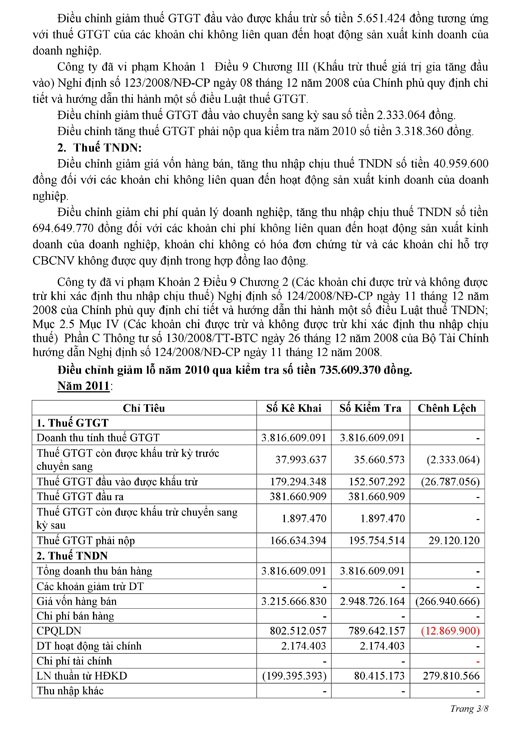

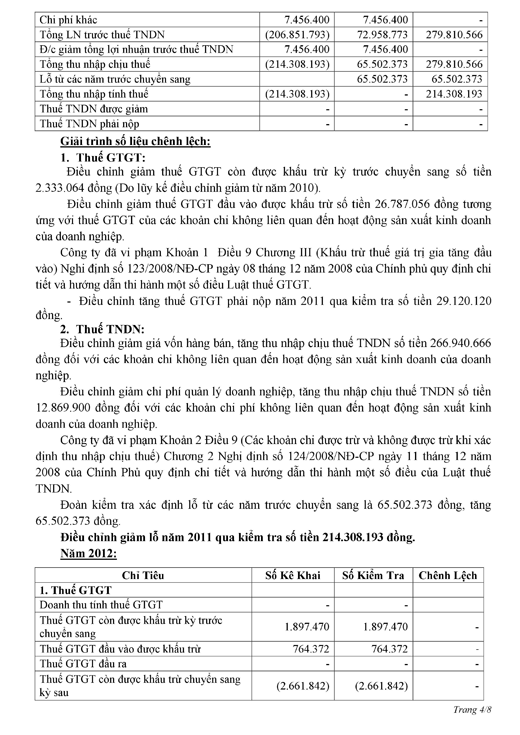

Việc giải trình số liệu thuế xải ra khi công ty chúng tôi làm việc hoạt động trong lĩnh vực xây dựng công trình dân dụng từ năm 2004 và đã được kiểm tra quyết toán thuế đến hết năm 2009. Cuối năm 2017, công ty nhận được quyết định kiểm tra thuế niên độ 2010-2014.

Quyết định

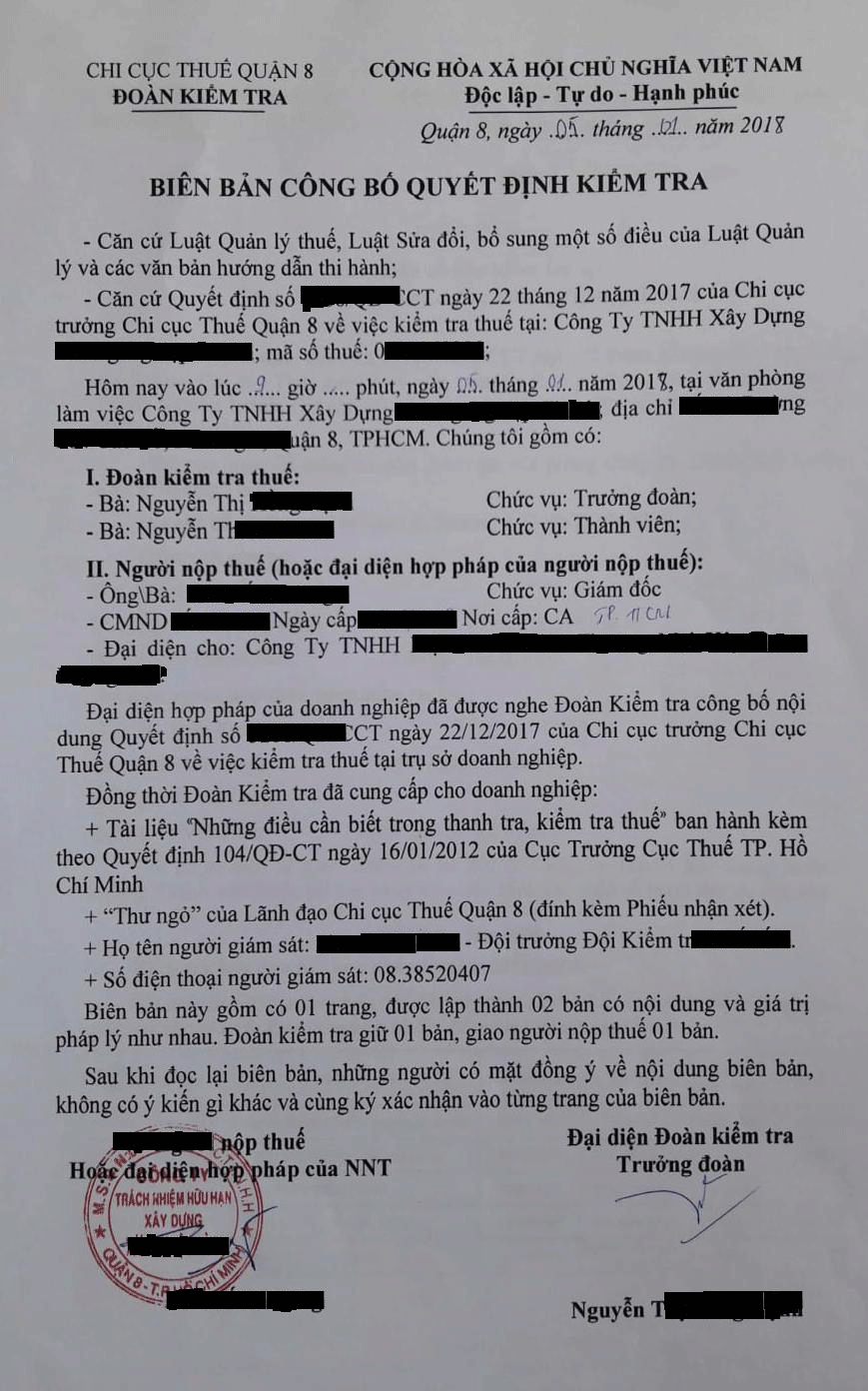

Biên bản

Trong quá trình kiểm tra, Đoàn kiểm tra ra biên bản truy thu lần đầu hơn 32 triệu tiền thuế GTGT giai đoạn 2010-2011, lý do hóa đơn mua của các doanh nghiệp bỏ địa điểm kinh doanh, trong khi thực tế tất cả các nghiệp vụ phát sinh của công ty là có thật và các doanh nghiệp này bỏ địa điểm kinh doanh vào các thời điểm sau đó. Đồng thời đoàn kiểm tra loại hơn 1 tỷ tiền chi phí được trừ khi xác định thu nhập chịu thuế TNDN của doanh nghiệp với lý do chi phí không có hóa đơn chứng từ và không phục vụ hoạt động sản xuất kinh doanh. Nhưng thực tế các khoản chi phí này gồm 640 triệu tiền khấu trừ BHXH, BHYT, BHTN từ 2009 trở về trước, đây là chi phí hoàn toàn có thật, có đầy đủ chứng từ nhưng kế toán cũ đã sai sót khi treo lên chi phí trả trước và đến 2010 công ty phát hiện thì các thời điểm trước đó đã được kiểm tra thuế, công ty đã xử lý đưa vào chi phí trong kỳ 2010; các khoản chi bị loại còn gồm các chi phí thực tế của công ty cho nhân viên đi du lịch, mua quà trung thu tặng khách hàng mà các khoản này hoàn toàn có thật, có đầy đủ chứng từ đồng thời doanh nghiệp cũng đã chủ động xuất toán trước khi xác định thu nhập chịu thuế theo đúng quy định.

Không đồng ý với các kết luận này, Doanh nghiệp quyết định gửi ý kiến giải trình số liệu thuế

, khiếu nại số liệu. Kết quả cuối cùng doanh nghiệp không phải đóng truy thu thêm đồng nào tiền thuế.

Sau đây tôi xin chia sẻ lại kinh nghiệm giải trình số liệu thuế trong trường hợp này:

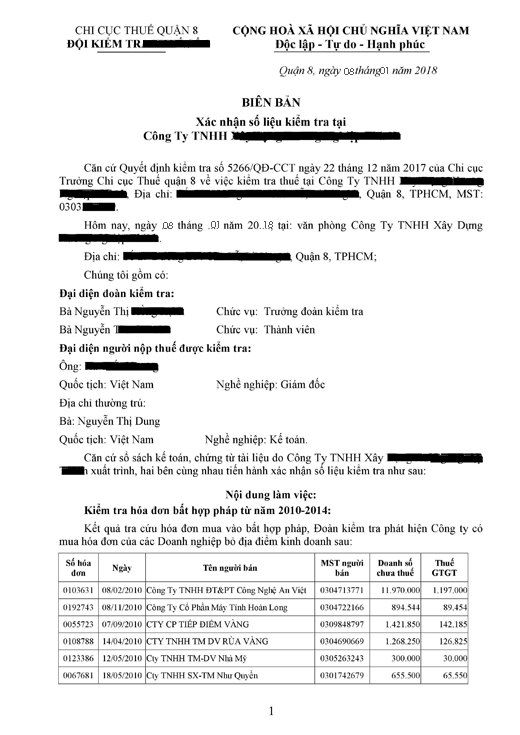

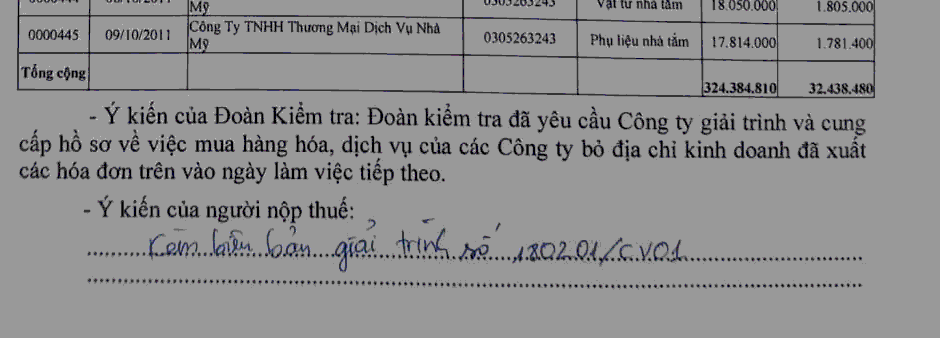

- Biên bản xác nhận số liệu kiểm tra ngày 08/01/2018 về hóa đơn của DN bỏ trốn.

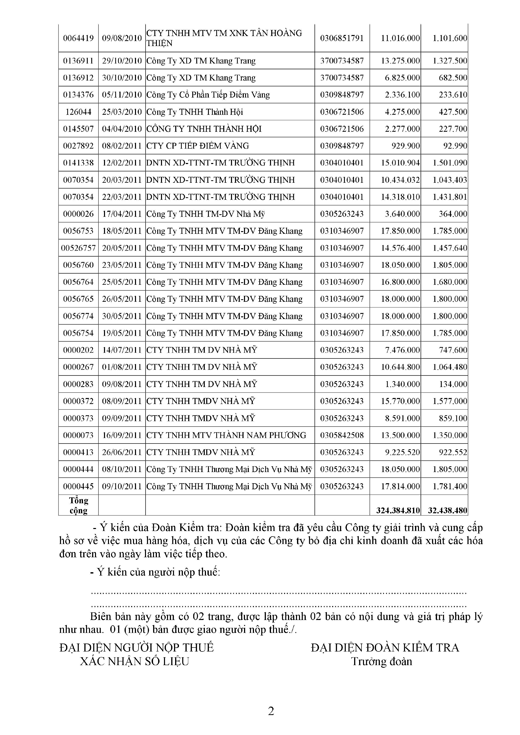

Đoàn kiểm tra đã đưa ra kết luận Công ty có mua hóa đơn của các Doanh nghiệp bỏ địa điểm với tổng doanh số 324.384.810 đồng, VAT tương ứng 32.438.480 đồng theo danh sách chi tiết đi kèm.

Biên bản xác nhận số liệu |

Biên bản xác nhận |

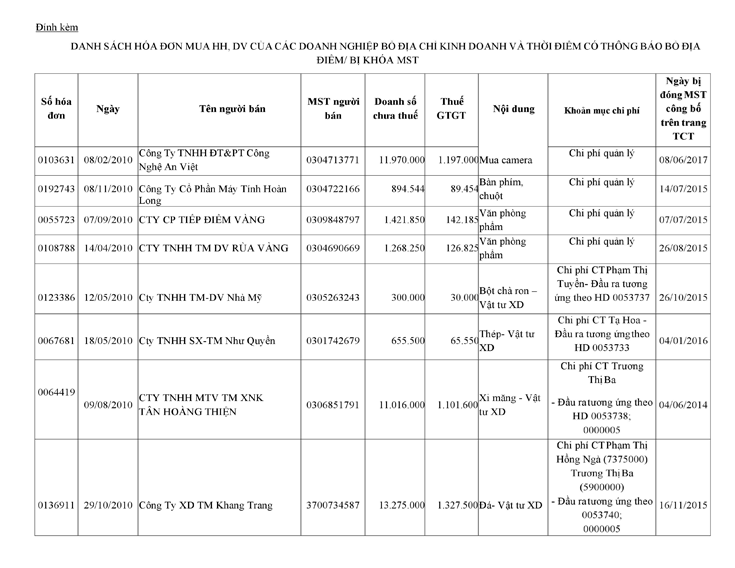

Tuy nhiên Công ty đã tiến hành tra cứu thông tin và phát hiện thời điểm các doanh nghiệp này có thông báo bỏ địa điểm kinh doanh và bị khóa MST sau thời điểm 2 bên giao dịch mua bán từ 1-8 năm sau đó.

| Số hóa

đơn |

Ngày hóa đơn (mua hàng) |

Tên người bán | MST người bán | Doanh số chưa thuế | Thuế GTGT | Nội dung | Khoản mục chi phí | Ngày bị đóng MST công bố trên trang TCT |

| 0103631 | 08/02/2010 | Công Ty TNHH ĐT&PT Công Nghệ An Việt | 0304713771 | 11.970.000 | 1.197.000 | Mua camera | Chi phí quản lý | 08/06/2017 |

| 0192743 | 08/11/2010 | Công Ty Cổ Phần Máy Tính Hoàn Long | 0304722166 | 894.544 | 89.454 | Bàn phím, chuột | Chi phí quản lý | 14/07/2015 |

| 0055723 | 07/09/2010 | CTY CP TIẾP ĐIỂM VÀNG | 0309848797 | 1.421.850 | 142.185 | Văn phòng phẩm | Chi phí quản lý | 07/07/2015 |

| 0108788 | 14/04/2010 | CTY TNHH TM DV RÙA VÀNG | 0304690669 | 1.268.250 | 126.825 | Văn phòng phẩm | Chi phí quản lý | 26/08/2015 |

| 0123386 | 12/05/2010 | Cty TNHH TM-DV Nhà Mỹ | 0305263243 | 300.000 | 30.000 |

Bột chà ron – Vật tư XD |

Chi phí CT Phạm Thị Tuyền- Đầu ra tương ứng theo HD 0053737 | 26/10/2015 |

| 0067681 | 18/05/2010 | Cty TNHH SX-TM Như Quyền | 0301742679 | 655.500 | 65.550 | Thép- Vật tư XD | Chi phí CT Tạ Hoa – Đầu ra tương ứng theo HD 0053733 | 04/01/2016 |

| ……… | ……… | …………………. |

Căn cứ vào mục 2.2 Công văn 7333/BTC-TCT ngày 24 tháng 06 năm 2008 quy định như sau:

“ 2.2. Trường hợp cơ sở kinh doanh sử dụng hóa đơn mua hàng hóa, dịch vụ của cơ sở kinh doanh bỏ trốn để kê khai khấu trừ thuế GTGT, tính vào chi phí khi xác định thu nhập chịu thuế TNDN mà thời điểm mua hàng hóa, dịch vụ phát sinh trước ngày xác định cơ sở kinh doanh bỏ trốn theo thông báo của cơ quan thuế và cơ quan thuế hoặc các cơ quan chức năng khác chưa đủ căn cứ để kết luận đó là hóa đơn bất hợp pháp thì cơ quan thuế phải thực hiện kiểm tra xác định đúng có hàng hóa, dịch vụ mua vào và yêu cầu cơ sở kinh doanh chứng minh và chịu trách nhiệm trước pháp luật việc mua bán là có thật, có hợp đồng mua bán, văn bản chứng từ thanh lý hợp đồng (nếu có), phiếu xuất kho, phiếu nhập kho, chứng từ thanh toán tiền; hàng hóa, dịch vụ mua vào của cơ sở bỏ trốn được sử dụng để phục vụ hoạt động kinh doanh đã bán ra và đã kê khai thuế, có hạch toán kế toán đầy đủ, đúng quy định thì cơ sở kinh doanh được khấu trừ thuế GTGT đầu vào theo hóa đơn mua hàng đó và tính vào chi phí khi xác định thu nhập chịu thuế TNDN.”

è Doanh nghiệp được khấu trừ thuế GTGT đầu vào theo hóa đơn mua hàng đó và tính vào chi phí khi xác định thu nhập chịu thuế TNDN đối với các hóa đơn trên.

Do trên mẫu văn bản làm việc của cơ quan thuế, mục ý kiến của người nộp thuế rất ít dòng, không đủ để Doanh nghiệp ghi ý kiến. Vì vậy Doanh nghiệp đã phản hồi ý kiến giải trình số liệu thuế kèm theo văn bản.

Ý kiến đoàn kiểm tra

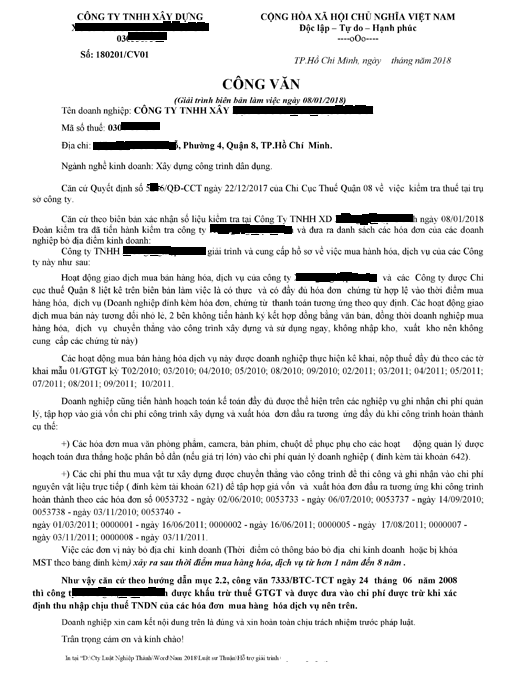

Công văn giải trình số liệu thuế

Công văn giải trình số liệu thuế

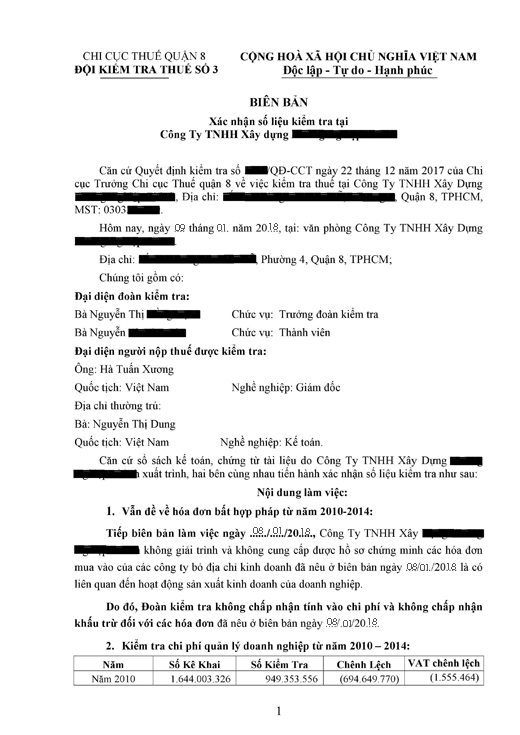

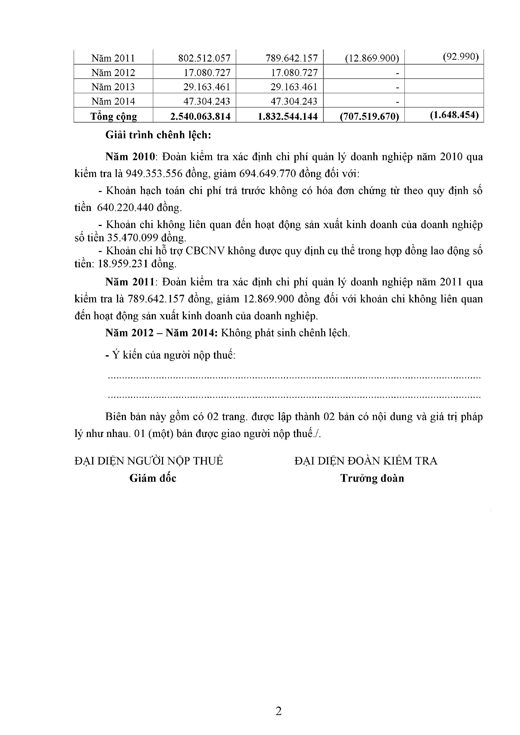

- Biên bản xác nhận số liệu ngày 09/01/2018 về loại chi phí xác định thuế TNDN.

Đoàn kiểm tra đã đưa ra các kết luận:

“1. Vấn đề hóa đơn bất hợp pháp:

Đoàn kiểm tra chốt lại vấn đề không chấp nhận tính vào chi phí và không chấp nhận khấu trừ đối với các hóa đơn nêu trong biên bản thứ nhất.

- Vấn đề chi phí quản lý doanh nghiệp

- Năm 2010: Đoàn kiểm tra xác định chi phí quản lý doanh nghiệp năm 2010 qua kiểm tra là 949.353.556 đồng, giảm 694.649.770 đồng đối với:

Khoản hạch toán chi phí trả trước không có hóa đơn chứng từ theo quy định số tiền 640.220.440 đồng.

Khoản chi không liên quan đến hoạt động sản xuất kinh doanh của doanh nghiệp số tiền 35.470.099 đồng.

Khoản chi hỗ trợ CBCNV không được quy định cụ thể trong hợp đồng lao động số tiền: 18.959.231 đồng.

- Năm 2011: Đoàn kiểm tra xác định chi phí quản lý doanh nghiệp năm 2011 qua kiểm tra là 789.642.157 đồng, giảm 12.869.900 đồng đối với khoản chi không liên quan đến hoạt động sản xuất kinh doanh của doanh nghiệp.

Biên bản xác nhận số liệu kiểm tra lại |

Biên bản xác nhận kiểm tra lại số liệu |

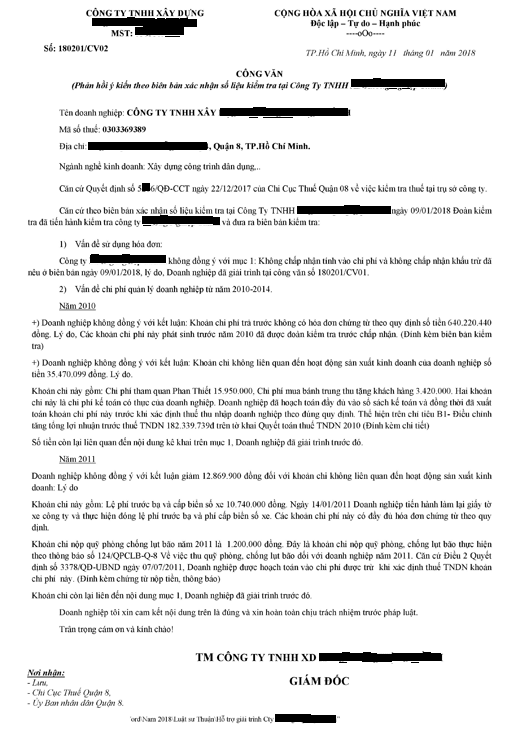

Nội dung giải trình số liệu thuế của DN như sau:

- Với kết luận về vấn đề hóa đơn bất hợp pháp: Doanh nghiệp không đồng ý với nội dung “ Không chấp nhận tính vào chi phí và không chấp nhận khấu trừ đã nêu ở biên bản trước đó (ngày 08/01/2018), lý do, Doanh nghiệp đã giải trình số liệu thuế tại công văn số 180201/CV01.

- Với kết luận về vấn đề chi phí quản lý doanh nghiệp:

- Năm 2010

+) Doanh nghiệp không đồng ý với kết luận: Khoản chi phí trả trước không có hóa đơn chứng từ theo quy định số tiền 640.220.440 đồng. Lý do, Các khoản chi phí này phát sinh trước năm 2010 đã được đoàn kiểm tra trước chấp nhận. (DN đính kèm biên bản kiểm tra)

+) Doanh nghiệp không đồng ý với kết luận: Khoản chi không liên quan đến hoạt động sản xuất kinh doanh của doanh nghiệp số tiền 35.470.099 đồng. Lý do.

Khoản chi này gồm: Chi phí tham quan Phan Thiết 15.950.000, Chi phí mua bánh trung thu tặng khách hàng 3.420.000. Hai khoản chi này là chi phí kế toán có thực của doanh nghiệp. Doanh nghiệp đã hoạch toán đầy đủ vào sổ sách kế toán và đồng thời đã xuất toán khoản chi phí này trước khi xác định thuế thu nhập doanh nghiệp theo đúng quy định. Thể hiện trên chỉ tiêu B1- Điều chỉnh tăng tổng lợi nhuận trước thuế TNDN 182.339.739đ trên tờ khai Quyết toán thuế TNDN 2010 (DN đính kèm chi tiết bảng kê xuất toán)

Số tiền còn lại liên quan đến nội dung Doanh nghiệp đã giải trình số liệu thuế tại công văn số 180201/CV01.

- Năm 2011

Doanh nghiệp không đồng ý với kết luận giảm 12.869.900 đồng đối với khoản chi không liên quan đến hoạt động sản xuất kinh doanh: Lý do

Khoản chi này gồm: Lệ phí trước bạ và cấp biển số xe 10.740.000 đồng. Ngày 14/01/2011 Doanh nghiệp tiến hành làm lại giấy tờ xe công ty và thực hiện đóng lệ phí trước bạ và phí cấp biển số xe. Các khoản chi phí này có đầy đủ hóa đơn chứng từ theo quy định.

Khoản chi nộp quỹ phòng chống lụt bão năm 2011 là 1.200.000 đồng. Đây là khoản chi nộp quỹ phòng, chống lụt bão thực hiện theo thông báo số 124/QPCLB-Q-8 Về việc thu quỹ phòng, chống lụt bão đối với doanh nghiệp năm 2011. Căn cứ Điều 2 Quyết định số 3378/QĐ-UBND ngày 07/07/2011, Doanh nghiệp được hoạch toán vào chi phí được trừ khi xác định thuế TNDN khoản chi phí này. (DN đã đính kèm chứng từ nộp tiền, thông báo 124/QPCLB-Q-8 Về việc thu quỹ phòng, chống lụt bão đối với doanh nghiệp năm 2011)

Khoản chi còn lại liên đến nội dung mục 1, Doanh nghiệp đã giải trình số liệu thuế trước đó.

Mẫu văn bản của cơ quan thuế không đủ để ghi ý kiến nên Doanh nghiệp tiếp tục đính kèm văn bản giải trình

Công văn giải trình

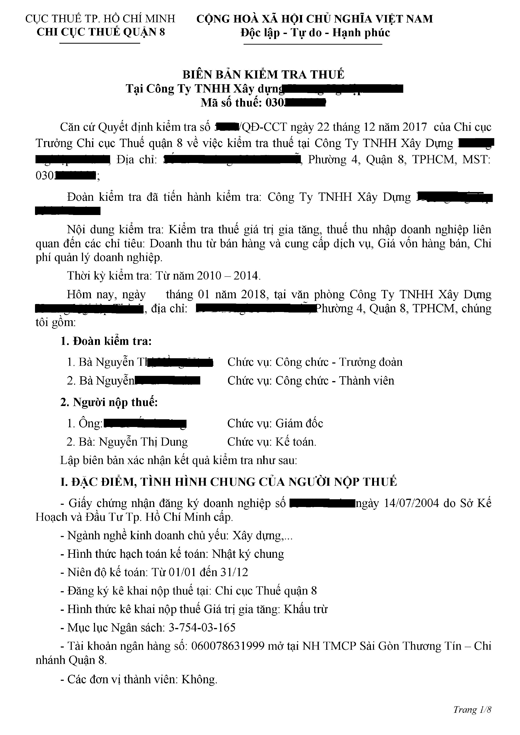

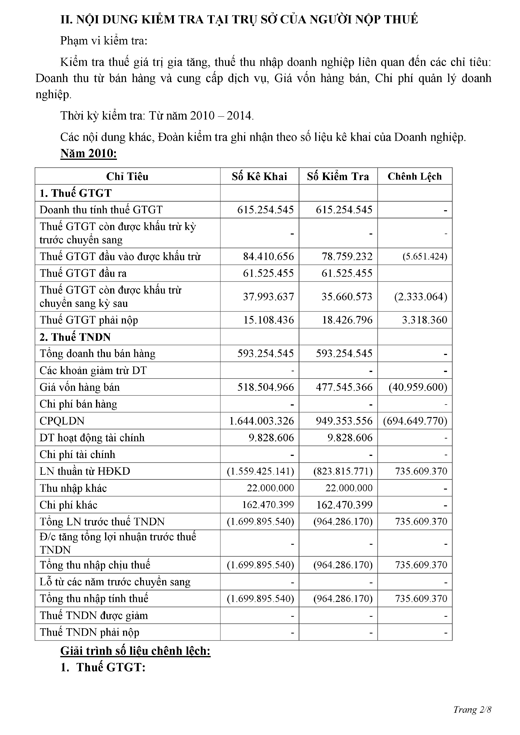

- Biên bản kiểm tra thuế trước khi ra quyết định truy thu, phạt thuế.

Biên bản này nội dung chủ yếu là tổng hợp lại của các nội dung trên các biên bản làm việc trước đó.

Biên bản kiểm tra

Biên bản kiểm tra

Biên bản kiểm tra

Doanh nghiệp đã ghi nhận vào phần ý kiến: Không đồng ý với các nội dung trên biên bản kiểm tra, lý do liên quan tới các nội dung doanh nghiệp đã giải trình trước đó.

DN vẫn ký biên bản nhừng kèm theo văn bản kèm căn cứ pháp lý về việc không đồng ý một số nội dung của biên bản.

Kết quả: Cơ quan thuế đã lập lại biên bản kiểm tra thuế khác, không còn truy thuê thuế GTGT, loại các chi phí DN không đồng ý, chỉ loại các khoản chi phí liên quan đến khoản trích BHXH, BHYT, BHTN của các kỳ kế toán trước 2009 có nhắc tới ở trên, khoản chi này chỉ làm giảm lỗ. Doanh nghiệp đã đồng ý và ký chấp nhận kết quả này.

Trên đây là nội dung chia sẻ về kinh nghiệm giải trình số liệu thuế khi doanh nhgệp có đủ căn cứ để phản biện lại nội dung kiểm tra của cơ quan thuế, DN nên giải trình bằng 1 văn bản đính kèm biên bản kiểm tra thuế để việc giải trình được thuận lợi và nêu đầy đủ lý do hơn.

Xem thêm bài viết liên quan đến thuế tại đây.

Nếu các bạn thấy bài viết hữu ích thì Bạn cùng chúng tôi lan tỏa tri thức cho Cộng đồng bằng cách nhấn “Chia sẻ” bài viết này.

Luật Nghiệp Thành cảm ơn các bạn đã xem, chia sẻ và mong nhận được phản hồi, góp ý bổ sung.

Biên tập: Nguyễn Thị Dung

Luật Sư hướng dẫn: Luật sư Thuận

Views: 5950

DỊCH VỤ THÀNH LẬP DOANH NGHIỆP TRỌN GÓI – NHẬN LÀM THỦ TỤC KHAI BÁO THUẾ BAN ĐẦU CHO KHÁCH HÀNG

DỊCH VỤ THÀNH LẬP DOANH NGHIỆP TRỌN GÓI – NHẬN LÀM THỦ TỤC KHAI BÁO THUẾ BAN ĐẦU CHO KHÁCH HÀNG