Thuế phải nộp khi chuyển giao quyền sở hữu trí tuệ

Thuế phải nộp khi chuyển giao quyền sở hữu trí tuệ

Quyền sở hữu trí tuệ là một tài sản vô hình nhưng lại mang nhiều giá trị to lớn, các doanh nghiệp đang dần nâng cao nhận thức về tầm quan trọng của quyền sở hữu trí tuệ với sự phát triển của doanh nghiệp, phát triển các sản phẩm chất lượng cao, đổi mới sáng tạo, tăng tính cạnh tranh, v.v….

Quyền sở hữu trí tuệ (“QSHTT”) được thể hiện dưới nhiều hình thức như tác phẩm, văn học, nghệ thuật, bản ghi âm, ghi hành, sáng chế, QSHTT, bí mật kinh doanh, giống cây trồng, v.v…[1]

Trong quá trình hoạt động, tùy vào nhu cầu và tình hình hoạt động kinh doanh mà chủ sở hữu QSHTT có thể có nhu cầu chuyển nhượng hoặc chuyển quyền sử dụng sở hữu trí tuệ.

Bên cạnh vấn đề về thủ tục, bên chuyển giao sẽ rất cần quan tâm đến các nghĩa vụ thuế cần thực hiện. Tại bài viết này, Luật Nghiệp Thành sẽ làm rõ nội dung trên.

1. Trường hợp bên chuyển giao là tổ chức:

– Thuế TNDN:

Thu nhập từ quyền sở hữu trí tuệ được xem là khoản thu nhập chịu thuế theo quy định của Luật Thuế thu nhập doanh nghiệp.[2] Như vậy, trong trường hợp chuyển nhượng hoặc chuyển quyền sử dụng QSHTT mà có thu nhập từ hoạt động này thì bên chuyển giao QSHTT phải nộp thuế TNDN.

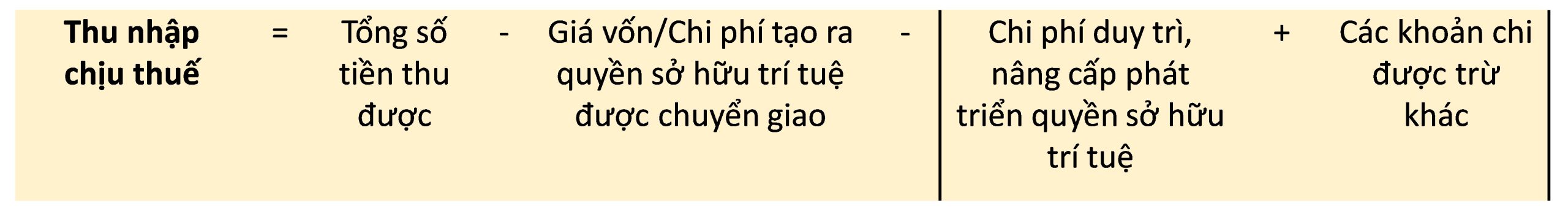

* Thu nhập chịu thuế từ bản quyền sở hữu trí tuệ được xác định như sau:[3]

* Khai thuế: Công ty thực hiện hiện kê khai khoản thu nhập từ chuyển giao QSHTT vào khoản thu nhập khác tại TK 03.TNDN [4]. Khoản thuế này chỉ phát sinh khi công ty có có lời, có phát sinh thu nhập chịu thuế.

* Nộp tại cơ quan thuế quản lý nơi doanh nghiệp đặt trụ sở chính[5]

– Thuế GTGT: Chỉ trường hợp chuyển nhượng QSHTT thì mới không phải nộp thuế GTGT do hoạt động chuyển nhượng quyền QSHTT thuộc đối tượng không chịu thuế GTGT.[6]

Tuy nhiên, với hoạt động chuyển quyền sử dụng QSHTT thì vẫn phải nộp thuế GTGT.

Có sự khác biệt giữa chuyển nhượng và chuyển quyền sử dụng QSHTT, chuyển nhượng là bên chuyển nhượng đã chuyển toàn bộ quyền sở hữu của họ đối với QSHTT cho bên nhận. Do đó, chỉ trường hợp này mới không chịu thuế GTGT.

Còn việc chuyển quyền sử dụng QSHTT cho bên khác thì bên đó chỉ có quyền sử dụng độc quyền hoặc không độc quyền QSHTT đó nên phải nộp thuế GTGT.

Và thuế suất với hoạt động chuyển quyền sử dụng QSHTT là 10%[7].

2. Bên chuyển giao là cá nhân (áp dụng cho cả cá nhân cư trú và không cư trú)

– Thuế TNCN: Thu nhập từ quyền sở hữu trí tuệ được xem là thu nhập từ bản quyền là khoản thu nhập chịu thuế TNCN. Do đó, cá nhân chuyển nhượng, chuyển quyền sử dụng QSHTT có phát sinh thu nhập từ hoạt động trên phải có nghĩa vụ nộp thuế TNCN.[8]

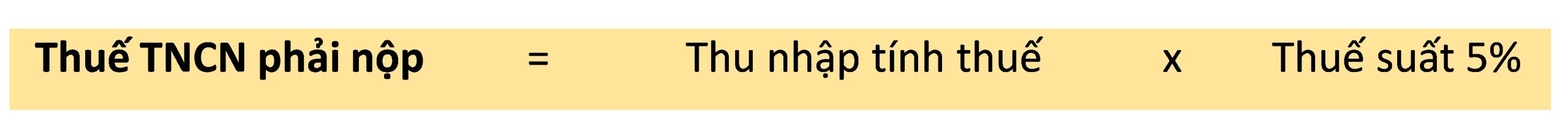

* Thuế TNCN phải nộp như sau:[9]

Trong đó,

Thu nhập tính thuế là phần thu nhập vượt trên 10 triệu đồng theo hợp đồng, nghĩa là phần thu nhập từ 10 triệu trở xuống không phải nộp thuế TNCN.

Lưu ý rằng không phụ thuộc vào số lần thanh toán/số lần nhận tiền mà NNT nhận được khi chuyển giao.

* Thời điểm xác định thu nhập chịu thuế:

Là thời điểm trả tiền bản quyền

* Kê khai thuế: Cá nhân chuyển nhượng/chuyển quyền sử dụng trực tiếp kê khai theo từng lần phát sinh hoặc được tổ chức, cá nhân khai thuế thay, nộp thuế thay.

* Tờ khai thuế:

Mẫu TK 06 TNCN (cá nhân cư trú)

Mẫu TK 04.NNG-TNCN (cá nhân không cư trú)

* Thời hạn nộp hồ sơ khai thuế: Chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế.

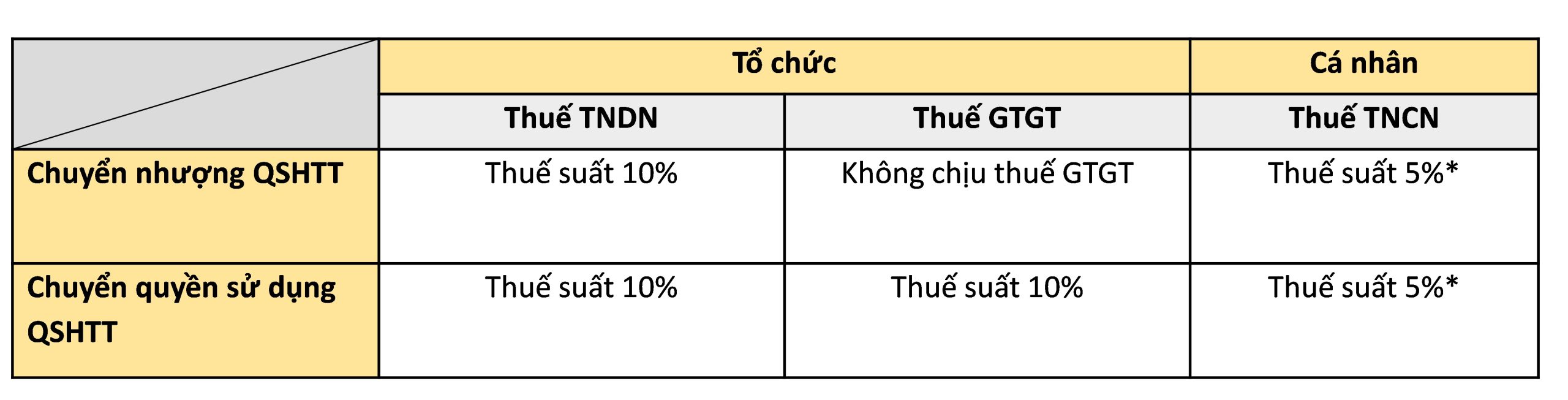

Như vậy, chuyển giao QSHTT sẽ có hai hình thức là chuyển nhượng và chuyển quyền sử dụng QSHTT, bên chuyển giao phải nộp thuế với thuế suất như sau:’

*Kê khai thu nhập vào thu nhập khác tại Tờ khai 03/TNDN

** Khi phần thu nhập vượt trên 10 triệu đồng theo hợp đồng

Trên đây là nội dung tư vấn về “Thuế phải nộp khi chuyển giao quyền sở hữu trí tuệ”

Nếu bạn cản thấy bài viết hữu ích thì Bạn cùng chúng tôi lan tỏa tri thức cho Cộng đồng bằng cách nhấn “Chia sẻ” bài viết này.

Luật Nghiệp Thành cảm ơn bạn đã xem, chia sẻ và mong nhận được phản hồi, góp ý bổ sung.

Biên tập: Nguyễn Linh Chi

Người duyệt: Luật sư Thuận

[1] Điều 1.1 Luật Sở hữu trí tuệ 2009 sửa đổi, bổ sung Điều 3 Luật Sở hữu trí tuệ 2005

[2] Điều 3.2 Luật Thuế Thu nhập doanh nghiệp 2008 được sửa đổi, bổ sung bởi Điều 1.2 Luật sửa đổi, bổ sung một số điều của Luật Thuế Thu nhập doanh nghiệp

[3] Điều 6.3.(c) Nghị định 218/2013/NĐ-CP

[4] ĐiỀu 7.4 Thông tư 78/2014/TT-BTC

[5] Điều 12.1 Nghị định 218/2013/NĐ-CP

[6] Điều 4.21 Thông tư 219/2013/TT-BTC

[7] Điều 11 Thông tư 219/2013/TT-BTC, Tham khảo tại Công văn 81420/CT-TTHT

[8] Điều 2.7.(a.2) Thông tư 111/2013/TT-BTC

[9] Điều 13.4 Thông tư 111/2013/TT-BTC, Điều 22 Thông tư 111/2013/TT-BTC

Views: 121